Por Yanin Alfaro

agosto 4, 2023

Hace más de un año que el galopar de nuevos unicornios latinos no se ha escuchado. Por lo que hemos investigado, pasarán meses para que esto vuelva a ocurrir. De acuerdo con los propios inversionistas de riesgo entrevistados por Contxto, no veremos nuevas startups latinas valuadas en más de USD$1,000 millones en el corto plazo.

Los más optimistas consideran que en seis meses podríamos tener nuevos unicornios, pero la mayoría coincide en que pasarán de 12 a 18 meses para que vuelvan a emerger.

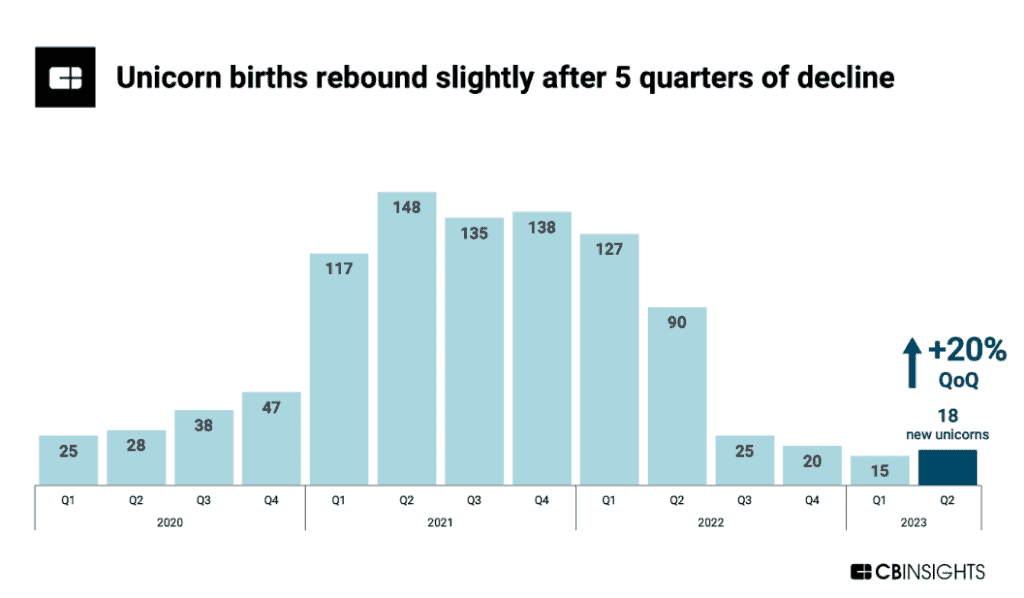

Esta no es una situación sólo de América Latina. El nacimiento de unicornios en el mundo va en declive desde los últimos cinco trimestres. A escala global surgieron 148 unicornios en el segundo trimestre de 2021, 90 unicornios durante el segundo trimestre del 2022 y este año sólo nacieron 18 en el mismo periodo, con base en datos de CB Insights. De estos, la mitad surgió en Estados Unidos y cinco en Asia. LATAM: bien, gracias.

El trimestre pasado el surgimiento de unicornios en el mundo tuvo su nivel más bajo en los últimos seis años, con sólo 15 unicornios. En el segundo trimestre, tres unicornios más representaron un 20% más.

Uno de los principales motivos para entender este lento y limitado avance es el aumento de las tasas de interés de los principales bancos internacionales.

Al encarecerse los créditos, las inversiones resultan menos rentables para las empresas. Esto, a su vez, incrementa la posibilidad de pérdidas y el riesgo asumido por los inversores en un escenario de crisis e inestabilidad económica.

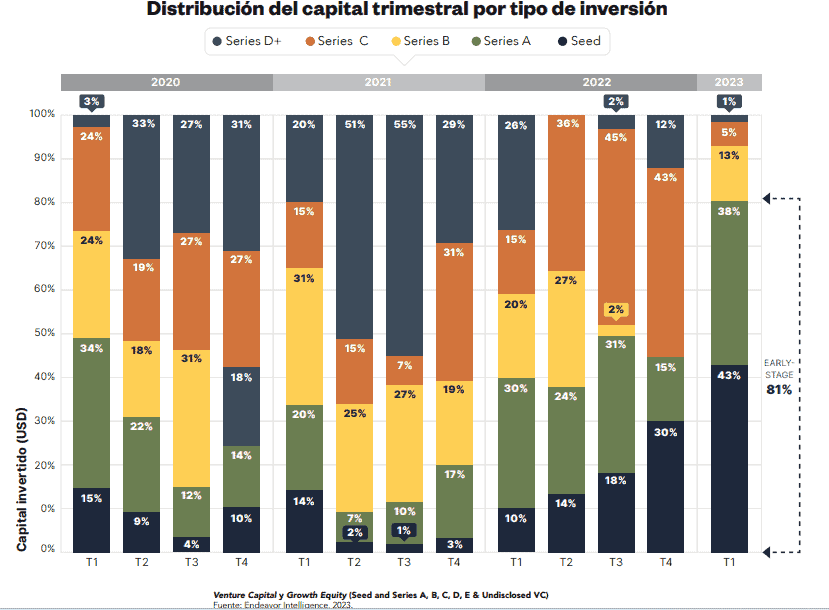

Globalmente, los inversores en Serie A y B han continuado su retirada a los niveles de principios de 2022 y continúan desplegando menos capital en nuevas empresas que entran en las primeras etapas de VC.

Es decir: los inversionistas ángeles, family offices y venture capital funds prefieren una mejor posición con menor capital en las startups en etapa temprana, que apostar por el crecimiento para potenciar una scale up donde su dinero les da una menor posición dentro de la empresa.

No es que la tendencia indique una mayor apuesta al riesgo, al contrario: el riesgo aminora porque las inversiones en etapa temprana son menores y con una mejor posición e injerencia en las empresas en las cuales invierten.

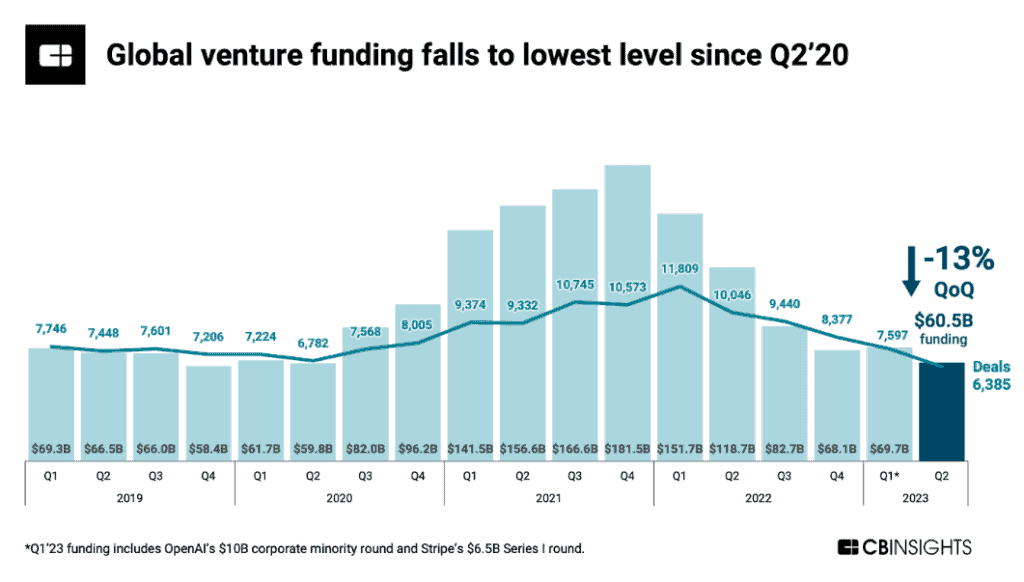

Pero el síntoma de baja inversión afecta a todos los niveles. La financiación del emprendimiento mundial cayó un 13% intertrimestral, alcanzando su nivel más bajo desde el segundo trimestre del 2020, según CB Insights.

Los inversores desplegaron USD$8.2 mil millones en 338 acuerdos en startups de la Serie A y B, un 15% menos que en el primer trimestre y un 62% menos interanual.

En América Latina, las inversiones en etapas Late-Stage (Series D+) se redujeron en 92% el trimestre pasado, contra el primer trimestre de 2022, revelaron Endeavor y Glisco Partners, lo cual ha impedido el surgimiento de nuevos unicornios latinos.

A pesar de estas circunstancias, parece que el panorama emprendedor mejora.

En el segundo trimestre, los inversores desplegaron USD$650 millones de dólares en startups latinoamericanas en 117 acuerdos, un salto del 76% con respecto al volumen del primer trimestre. Esta cifra sigue siendo ligeramente inferior a la del cuarto trimestre del 2022 y aproximadamente un tercio de lo que vimos invertido hace un año, indica el Venture Capital Benchmark Q2 2023 del fondo global TheVentureCity.

Un informe de ItaúBBA indica que el volumen de inversión en venture capital en Latinoamérica cayó 63% interanual en el segundo trimestre de 2023, además las mega rondas de más de USD$5o millones se han hecho casi inexistentes, pues el promedio por ronda es de USD$6.7 millones, un 40% menos que el mismo periodo del 2022.

Lejos quedó aquel 2021 que fue récord para la inversión en venture capital en América Latina. Ese año las startups recibieron USD$15,700 millones, el triple de lo que se captó en 2020, cuando se sumaron USD$4,000 millones de acuerdo con la Asociación para la Inversión de Capital Privado en América Latina (LAVCA).

Lee también: Polymath Ventures: Un venture studio a favor de la clase media en LATAM

Ricardo Sangion, partner en TheVentureCity, en su oficina de Brasil, plantea que este año será mejor que el pasado. “Por lo menos ya veo a las startups hablando un poco más sobre sus retos e intentando empezar sus rondas de financiación y los VC también levantando capital con los LP”.

El problema radica en que para que haya nuevos unicornios latinos se necesita reactivar las rondas en etapas avanzadas y tradicionalmente en Series B y Series C no hay fondos locales en Brasil, en México y en todos los países de la región, señala Sangion.

Los fondos locales son los que han seguido activos invirtiendo en las startups de la región, por eso las etapas semilla hasta Serie A no se han visto notablemente afectadas en la sequía del capital para startups en etapas maduras.

Esto se debe a que “el dinero más pequeño viene de muchas fuentes distintas puede ser de VC, pero también de ángeles, también de crowdfunding, de programas de aceleración. Entonces la etapa semilla tiene fuentes más diversificadas”, dice Sangion.

El capital extranjero está regresando. Hace un mes se anunció que QED Investors recaudó cerca de USD$1,000 millones de dólares para dos nuevos fondos destinados a apoyar startups fintech en todo el mundo, con especial atención a Latinoamérica. Con estos nuevos fondos, la firma espera añadir hasta 45 nuevas empresas a su cartera.

Y antes de eso Marcelo Claure, ex ejecutivo de SoftBank, lanzó Bicycle, un fondo enfocado en etapas posteriores a Serie B en América Latina, con un primer fondo de USD$500 millones.

Pero las cosas serán diferentes. Estas inversiones serán más cautelosas, coinciden los inversionistas de riesgo.

“Antes las empresas con métricas normales o buenas podían tener acceso a capital y rondas de financiamiento o evaluaciones de más de USD$1,000 millones, ahora para esas empresas ese mercado ya no existe. Sin embargo, no se puede decir que no haya empresas que aun con la coyuntura actual estén levantando rondas con valoraciones millonarias”, dice Fernando Pontaza, fundador y General Managing Partner de Invariantes, en Guatemala.

“Si te vas al origen de los unicornios, pues tiene mucho que ver con muchos inversionistas que llegaron al mercado con mucho dinero y con muchas ganas de hacer cosas y pagaron valoraciones muy altas para poder invertir en modelos de negocios en la región, sin duda, entendiendo que hay un potencial gigante, pero olvidando un poquito las bases de cómo evalúas una compañía en un proceso de crecimiento”, explica Fabrice Serfati, general partner y fundador de Ignia.

No todo depende de los fondos extranjeros. Cuando los VC latinos ven éxito en su portafolio, los próximos fondos que levantan son más grandes y existe la opción de invertir en etapas más adelantadas de su propio portafolio, explica Sangion. “Eso va a pasar, fue una evolución natural que ocurrió en mercados más maduros en Estados Unidos y Europa y seguro que va a pasar en Brasil”, afirma.

Serfati no tiene duda de que volverán a surgir unicornios latinos, sólo que regresarán en un contexto de unit economics sustancialmente más sólidos.

“Eso va a ser muy positivo para todos los que estamos en este medio porque el gran problema que teníamos es que en las valuaciones representaban el potencial de un negocio, pero no se había comprobado todavía, en muchos de los casos, que cada una de las transacciones generaba rentabilidad para la empresa y ese era el gran reto que teníamos”, especifica el inversionista mexicano.

El inversionista cuyo fondo tiene inversiones en tres unicornios: Tiendanube, Rapyd y Konfío (después de que compró Sr. Pago), calcula que “para mediados del año que entra volveremos a ver unicornios, lo que va ser relevante es ver cómo sigue el nivel de inversión en el ecosistema en estos meses; en el último trimestre hubo una disminución importante, ahora se está consolidando ahorita en las etapas muy tempranas y eso hace que sigas construyendo masa crítica”.

La situación pinta mejor, según percibe Pontaza. “Tal vez pasado el cierre de este año y si la inflación no sigue acelerándose, podemos tal vez estar pensando en que se reactivan un poco los mercados de capital en etapas avanzadas. Ahorita lo que es la costumbre es levantar rondas puente con sus inversores existentes, sí, para seguir manteniendo cierto crecimiento”, señala.

El inversionista de Invariantes prevé que “falta por lo menos de seis meses a un año, si no es que más, para que veamos más unicornios latinos”.

Jimena Pardo, partner en ALLVP, no duda al mencionar que habrá más unicornios latinos y cada vez más frecuentes. “Los veremos una vez que los ciclos macroeconómicos entren en un mercado más favorable para la inversión de riesgo, y a medida que cada vez haya más talento en la región”.

Los fondos de Estados Unidos, principalmente, y Europa vendrán de nuevo a Latinoamérica porque ya han visto algunas startups teniendo éxito en algunos problemas conocidos en sus regiones, como el e-commerce y la última milla

“Cuando miran a LATAM y miran que los problemas también existen aquí y que todavía no están resueltos y que hay un buen equipo liderando el proceso de traer la solución, invierten”, asegura Sangion.

Pero el inversionista brasileño afirma que no veremos un impacto directo este año. “No vamos a volver a las cosas tan rápidas y tan grandes como vimos en 2020; no es un proceso de crecimiento instantáneo”.

Sangion explica que cuando las startups reciban el capital van a tener que invertirlo, contratar gente, atraer clientes y eso tarda.

Glisco Partners y Endeavor estiman que en América Latina hay 47 “soonicorns” que están en espera de recibir más rondas de capital para alcanzar el estatus de unicornio; es decir, startups que están valuadas en USD$100 millones o más y que están a la espera de mega rondas que las pongan en el peldaño de unicornio.

“Estas startups tienen que recibir un ticket bastante grande y las valuaciones ahora están un poco más modestas. Puede que ahora mismo una ronda les ponga muy cerca del valor de unicornio, como USD$800 millones. Entonces creo que vamos a ver algunos ciclos probablemente de dos rounds y los rounds ocurren cada 12 a 18 meses”, detalla Sangion, quien calcula que la cosecha de unicornios latinos se dará en 2024 y 2025.

Latinoamérica tiene sólo el 3% del total de los unicornios a escala global, de acuerdo con un estudio de Endeavor y Glisco Partners lanzado en 2022. Del total de unicornios en la región, el 58% se encuentra en Brasil, 20% en México, 13% en Argentina, 6% en Chile y 3% en Colombia.

En 2022 el surgimiento de unicornios continuó, las startups que alcanzaron el mítico estatus fueron: Butterfly (Chile), Neon (Brasil), Dock (Brasil), Technisys (Argentina), Nowports (México), Habi (Colombia), Kushki (Ecuador), Stori (México) y Yaydoo (México). Y este 2023 no se ha visto ni un sólo nuevo unicornio latino.

“Por perseguir ese estatus y elevar las valuaciones estuvieron aliados, tanto fundadores de empresas como inversores que estaban dispuestos a crear unicornios a tasas récords, pero ahora están pagando el precio”, apunta Pontaza, de Invariantes. Para él la mejor señal de bonanza del ecosistema emprendedor latino no son los unicornios, sino que se reactive el sector de inversión en rondas avanzadas B, C, D y en adelante.

Serfati de Ignia, señala que “no tienes que ser un unicornio para ser un activo muy interesante, lo importante es vender ese activo, porque si no lo haces no sirvió de nada todo lo que hiciste porque no estás recibiendo dinero que puedes estar regresando a tus inversionistas para que vuelvan a invertir”.

“Lo más importante son los emprendedores creando soluciones para la región, en nuestro caso, con tecnología, obsesionados con sus productos para mejorar la vida de los latinoamericanos. Las valuaciones son irrelevantes hasta que te las paguen”, asegura Jimena Pardo, de ALLVP, en México.

Lo que es un hecho es que los inversionistas están siendo más selectivos y precavidos en sus inversiones y con las valuaciones.

“Los VC potencialmente podrán tener mejor rendimiento por estar invirtiendo en esta realidad por la calidad de empresas a la que estamos teniendo acceso, con ciertas métricas, son empresas mucho mejor planteadas y en tierra más firme que cuando estábamos invirtiendo cerca de la cima de este ciclo por del 2020 y primeros meses del 2021”, explica Pontaza.

Para un VC su rentabilidad sólo viene de salidas y del ownership que tiene de la empresa al momento de salir, especifica Pardo.

“Si estás entrando en una valuación un poquito más ajustada o igual, pero con una empresa más sólida y con mayor visibilidad a tener utilidades netas positivas apunta a que estás en un mejor momento para invertir y tus fondos van a potencialmente tener un mejor rendimiento que en la cima más cara de valuaciones”, agrega Pontaza.

Lo importante, dice Serfati, es que cada vez hay más emprendedores que quieren solucionar problemáticas a través de sus modelos de negocio.

“Los unicornios son esa banderita de ya llegaste, aunque no son de facto, pero es la publicidad y es lo que genera que más gente se quiera sumar a esto”.

“Siempre es excelente oír historias de unicornios, pero al final del día si inviertes en una valuación inicial de USD$4 millones y una empresa sin levantar mucho capital logra venderse en USD$200 millones y no te diluiste en muchas rondas, como inversor tu resultado va a ser excelente”, explica Pontaza.

“Así como va a ser excelente resultado para los fundadores de la empresa que no necesariamente requiere ser un unicornio, hemos tenido salidas de empresas que sin ser unicornio han representado siete u ocho veces nuestro capital invertido”, finaliza Pontaza quien invierte en startups de toda latinoamérica y Estados Unidos.

Antes de irte, lee: Casai: análisis de la startup que truncó su sueño de ser unicornio

Recomendamos: Obstáculos para levantar capital en 2023 —según emprendedores de LATAM

Por Contxto

agosto 5, 2024

Por Contxto

julio 29, 2024