Hace unos días, la fintech colombiana RapiCredit logró una inversión de USD$7 millones en deuda por parte del fondo estadounidense Almavest. Esta firma adquirió parte de la deuda acumulada por la startup.

Rapicredit es una empresa especializada en proporcionar microcréditos a personas sin acceso a servicios bancarios.

La fintech ha brindado oportunidades de crédito a más de 550 mil colombianos no bancarizados y un 36% de ellos que se vuelven elegibles para ingresar al sistema financiero tradicional, después de obtener un préstamo con la empresa.

Este tipo de fintech y su modelo de negocio ha tenido éxito en toda Latinoamérica, pues se convirtieron en una oportunidad real para que las personas que no tenían acceso a un crédito bancario lo tuvieran a través de estas startups.

En varios países como México, Brasil o Colombia comenzaron a surgir más fintech de este tipo, que ofrecen créditos o tarjetas bancarias sin consultar historiales bancarios, antecedentes o situación financiera actual.

Esto resultó muy atractivo para las personas que no tenían cabida en el sistema bancario tradicional, pues les dio la oportunidad de ‘comenzar de nuevo’ en el entorno financiero o iniciar un historial crediticio, cuando otras instituciones o bancos no les otorgaron ningún producto por no tener antecedentes.

Otros ejemplos de startups que han revolucionado el ecosistema fintech en Latinoamérica son Nu Bank y Stori, que ofrecen productos innovadores a los usuarios, tarjetas de crédito con las que pueden iniciar un historial sin haber tenido antes.

Su modelo de negocio las hizo crecer de manera exponencial, hasta convertirlas en unicornios, que en la actualidad se mantienen dentro de las startups mejor valuadas de la región, además de ser una opción confiable para las personas.

Recientemente, Nu México tomó la decisión de solicitar oficialmente la autorización de la Comisión Nacional Bancaria y de Valores (CNBV) para convertirse en un banco en ese país.

El propósito detrás de la estrategia de Nu México es ampliar su oferta de productos y beneficios, tanto para sus clientes como para las inversionistas. Esto incluye la posibilidad de ofrecer portabilidad de nómina y límites de depósitos más altos.

Nu México, una subsidiaria de Nubank originaria de Brasil con 90 millones de clientes, actualmente opera como una Sociedad Financiera Popular (Sofipo) local, caracterizándose por su enfoque en finanzas digitales transparentes, sencillas y orientadas al cliente.

Este paso estratégico se presenta de forma natural después de que Nu se convirtiera en la Sofipo más grande en México, uno de los principales emisores de tarjetas de crédito en el país y tras el exitoso lanzamiento de cuentas de ahorro y tarjetas de débito, que atrajeron un millón de clientes en solo un mes.

Por su parte, el unicornio mexicano Stori también comenzó otorgando tarjetas de crédito a personas no bancarizadas o rechazadas por bancos tradicionales, con un producto que se consolidó en poco tiempo.

Stori también se convirtió en una opción real para las personas que no tenían acceso a una tarjeta de crédito y también para aquellas que deseaban iniciar su historial crediticio, pero que no recibían autorización de ninguna institución.

En 2022, Stori llegó a dos millones de clientes, actualmente suma más de 2.2 millones, y fue también el año pasado cuando alcanzó una valuación de USD$1, 200 millones de dólares, con la cual alcanzó el estatus de unicornio.

El objetivo de esta fintech, que nació en 2018, es que 80 millones de mexicanos puedan tener acceso a una tarjeta de crédito. Por esta razón, Stori ha seguido levantando rondas de inversión para poder autorizar más TDC.

Son muchos los casos de éxito de startups fintech que han consolidado sus productos entre las personas que buscan opciones financieras y que no las encuentran en los bancos tradicionales.

Empresas como Tala o Baubap, son solo un ejemplo de otras startups que ofrecen préstamos en línea con requisitos muy accesibles, para los usuarios que buscan efectivo y construir un historial crediticio.

Este tipo de aplicaciones han sido un salvavidas para muchas personas que inician su vida financiera o que por sus antecedentes no califican para los productos de la banca tradicional.

Estas, como varias fintech, han obtenido rondas de inversión millonarias para impulsar su crecimiento y expansión en Latinoamérica, se han consolidado en la región, además que la base de sus clientes ha crecido por la confianza que sus operaciones ofrece a usuarios e inversionistas.

Sin duda estos modelos de préstamos en línea han proliferado en toda Latinoamérica, en algunos países más que en otros, pero en medio del éxito de las aplicaciones de estas fintech surgieron otras empresas que copiaron el modelo, pero para estafar a sus clientes a través de ‘productos’ atractivos pero nocivos para las personas.

El lado oscuro de las fintech

A pesar de que no tienen nada que ver con las startups legalmente establecidas, el modo de operar innovador que utilizan impulsó a empresas ‘fantasma’, incluso grupos criminales, a ofrecer productos financieros, principalmente microcréditos, con condiciones totalmente ilegales y en contra de los usuarios.

Estas aplicaciones ilegales se aprovecharon del momentum de la digitalización de las operaciones bancarias para lanzarse a la casa de ‘clientes’ que necesitaban acceso a créditos.

La pandemia por COVID-19 provocó que muchas empresas cerraran, que el desempleo se incrementara de manera exponencial y que la vida de millones de personas se afectara de un momento a otro.

El dinero de liquidaciones o de los negocios comenzó a esfumarse, por lo que muchas personas se vieron en la necesidad de conseguir dinero de cualquier manera para poder llevar sustento a su hogar.

Requisitos sencillos, que cualquier usuario podía cumplir, sin antecedentes bancarios y sin consultar historial crediticio fueron los anzuelos perfectos para atraer a usuarios a sus redes de engaño, estafa y corrupción.

La inversión de estas ‘fintech’ ilegales se dio en el diseño de su interfaz, plataforma, logo e imagen, para que parecieran totalmente establecidas y en regla, algo que solo era una pantalla, pues actuaron y lo siguen haciendo con premeditación, alevosía y ventaja.

En efecto, los préstamos en línea que ofrecen se autorizan en tiempo récord, a veces en solo unos minutos, además, el dinero se transfiere a la cuenta de sus clientes de inmediato o en unas horas, cuando tardan mucho.

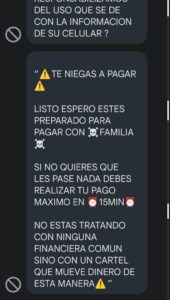

La pesadilla comienza cuando la cobranza de estas empresas se hace presente, pues lo hacen con base a intimidación, extorsión, violencia sicológica y con métodos totalmente ilegales o prohibidos por las leyes de los países donde operan.

Al no estar registradas legalmente ante las instituciones que controlan a las financieras y bancos, las autoridades no tienen los elementos suficientes para contrarrestar o detener sus operaciones.

Urge legislar en toda la región estas aplicaciones, pues operan también sin problema en las tiendas de aplicaciones de los sistemas operativos que utilizan los dispositivos móviles en los que se pueden descargar.

Los casos en los que se ha logrado ‘desaparecer’ alguna de estas aplicaciones ilegales de las tiendas en línea, vuelven a subir en tan solo unos días pues cambian imagen, nombre y logo. Esto no lo han podido detener las autoridades.

Incluso las autoridades han llegado a declarar que es una forma que emplean grupos criminales para lavar dinero de la organización.

Si en algún momento los usuarios caen en las redes de estas aplicaciones o ‘fintech’, la recomendación es acudir a la policía cibernética de su país de origen, levantar una denuncia y principalmente revisar todos los antecedentes, así como el origen, de la empresa que se planea utilizar.

Sin duda, las aplicaciones financieras, que han democratizado el acceso a servicios financieros y ampliado su alcance, también enfrentan el desafío de garantizar la seguridad de sus usuarios frente a los riesgos de fraude y delitos cibernéticos.

La seguridad del usuario es primordial y se requiere una regulación efectiva para mitigar los riesgos asociados con el rápido avance tecnológico. Autoridades, inversionistas, desarrolladores y emprendedores tienen que trabajar de la mano para eliminar estafas, engaños y extorsiones a las que están expuestos los usuarios en el mundo digital.